信托牌照就是信托公司的经营资质,也就是“金融机构经营许可证“,是入门信托及相关业务的门槛。简单理解,就是想要经营信托业务,就得先有信托牌照。再加上信托的许多独有特性,使得信托牌照特别珍贵。

牌照赋能合规资质

爱保信拥有香港信托、证券、基金等金融从业牌照,其自身也通过旗下的中国国际信托有限公司在香港展业多年。据悉,中国国际信托有限公司是根据香港《受托人条例》和《打击洗钱及恐怖分子资金筹集条例》注册的持牌信托公司。

香港信托法律关系

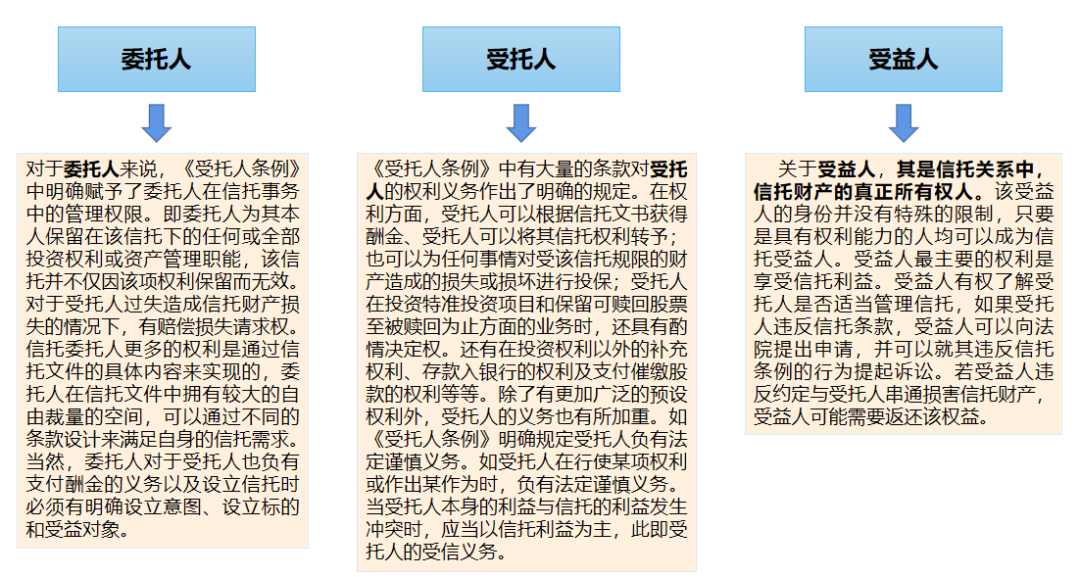

香港信托法律关系的当事人同其他地区的信托制度的当事人架构一样,主要是由委托人、受托人、受益人构成。

以下简单根据《受托人条例》对各方当事人的权利义务作出简要概括。

由于香港并没有专门规定信托保护人制度,但是根据实践中的案例,信托的当事人仍然可以在信托协议中约定信托保护人的存在。

信托保护人主要是指由信托文件指定,有权利对受托人管理信托财产的活动进行指导、监督或限制的人。其主要职责是监督受托人、调整信托适用法与设立法、调整受益人与受益规则、对受益人负有相应义务等。

在著名的沈殿霞家族信托案例中,就存在着信托保护人的角色。沈殿霞在演艺圈打拼40年,累计不少资产,包括香港、加拿大等地不动产,还有银行户口资产、投资基金与首饰等等,香港媒体保守估计资产净值达1亿港币。2008年2月19日,沈殿霞因肝癌在香港玛丽医院病逝,享年62岁。因为女儿郑欣宜时年刚满20岁,没有经验处理多种同类型的资产项目,沈殿霞担心她被人欺骗,同时更希望将来女儿的生活得到保障。沈殿霞在去世前,已订立信托,将名下资产以信托基金方式运作。她将名下的银行户口资产、市值7000万港元的花园公寓、投资资产和首饰转以信托基金方式运作,金额十分庞大。去世后每当女儿郑欣宜面对任何资产运用的事宜,最后决定都要由信托受托人负责审批、协助,而首选信托监督人(保护人)就是沈殿霞的前夫、郑欣宜的生父郑少秋,其他人选包括陈淑芬、沈殿霞的大姐和好友张彻太太。

针对资产的用途,信托的安排是,例如等到欣宜结婚时可以领走一定比例的资金,或是一笔固定金额,如1000万港元等。这样就可以避免女儿大笔不当消耗而导致资产枯竭。由于资产在信托之下,动用时必须经过信托监督人的同意,这样可以避免别有用心人士觊觎女儿继承的庞大财产,用欺诈或其他不当方式谋取女儿的资产,有效保障了女儿的未来生活。

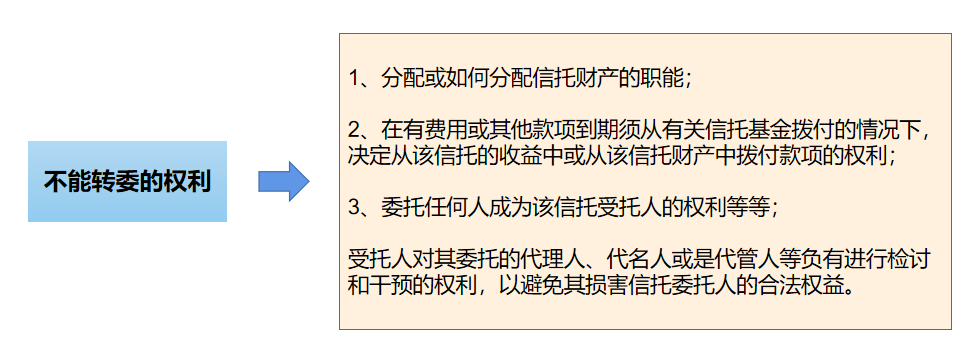

此外,由于在香港,受托人并不一定是专业的信托机构,因此法律也允许受托人通过代理人、代名人、代管人的方式管理信托事务。但是受托人并非能够将信托中的所有权利都转让出去。

同时,法院在信托法律关系中也担任了重要角色。

法院可以在受托人被撤销或者没有受托人等情况下,委任新的受托人;也有授权受托人收取薪酬的权力;法院能够因任何申请而去委任司法受托人的权力。在特定情况下,法院还拥有授权处理信托财产的权力等等。另外,财政司司长如果认为信托公司存在违反信托或者存在欺诈债权人等情况下,可以随时委任视察员调查任何信托公司的事务及其管理。

除了香港信托的主要法律关系外,香港对于设立信托的财产并没有具体的限制要求。

关于香港信托的准据法适用问题,1985年7月1日在海牙国际私法会议上订立了《关于信托的法律适用及其承认的公约》,它已于1992年1月1日生效。截至2018年2月,澳大利亚等14个国家和地区已批准或接受该《公约》,从1997年7月1日起《公约》扩展适用于我国香港地区。该《公约》试图解决信托制度在一些国家存在,而在另一些国家却不存在以及信托的效力和受托人的权利方面的法律冲突问题。对于信托,《公约》规定应首先适用财产授予人明示或默示指定的法律。但如当事人指定的法律中不存在信托制度,那么这种指定无效。如当事人未指定信托准据法时,应适用与信托有最密切联系的国家的法律。信托管理地、信托财产所在地、受托人居所或营业所在地、信托的目的及其实现地等均为确定最密切联系地法律可考虑的连结点。

香港信托主要业务及从业机构

01

主要业务

(一)私人信托

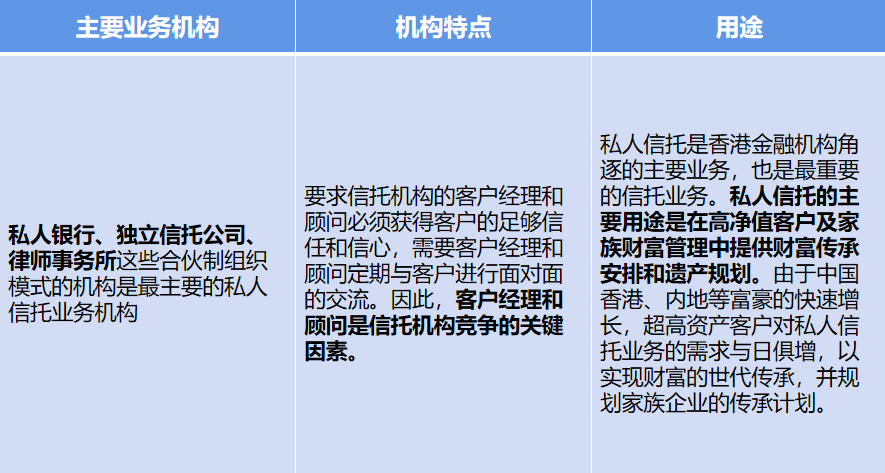

在香港,财富和遗产规划服务主要由私人银行、独立信托公司、律师事务所提供。由于客户需求、税务效应和历史性原因,很多客户都选择在离岸司法管辖区设立信托。离岸信托并不受香港法律管辖,据反映,客户可以选择的离岸地有欧洲的泽西岛、开曼群岛、英属维京群岛、库拉索岛等。

信托机构的客户经理和顾问必须获得客户的足够信任和信心,客户才会将极为私密、敏感和机密的数据与客户经理分享,客户经理和顾问才能制定出最适合客户需求的信托结构。因此,客户经理和顾问的法律、税务、理财等方面的专业意见是建立信托关系、树立客户采用私人信托来规划财富传承方案信心的基本要求。同时,还要求客户经理和顾问定期与客户进行面对面的交流。因此,客户经理和顾问是信托机构竞争的关键因素。

私人银行、独立信托公司、律师事务所这些合伙制组织模式的机构是最主要的私人信托业务机构,这些机构以其独立、客观、公正、专业的服务,通过遍布全球的分支机构,以对离岸地法律、税务的深刻理解,以及与各类金融机构和定制服务供应商建立的良好关系,为客户提供适当且满意的定制化财富传承方案。

(二)退休金计划—强积金计划受托

强积金计划是香港强制性公积金计划(Mandatory Provident Fund Schemes,MPF)的简称。香港强积金制度是世界银行倡导退休保障的第二支柱。为应对人口老龄化问题,协助就业人口为退休生活储蓄,香港于1995年制定了《强制性公积金计划条例》,经过几年准备后,于2000年12月开始推行强积金计划。

强积金计划由雇主或雇员按月供款,在一定额度内可以享有税收豁免。香港的强积金计划分为三类,即集成信托计划、雇主营办计划和行业计划。

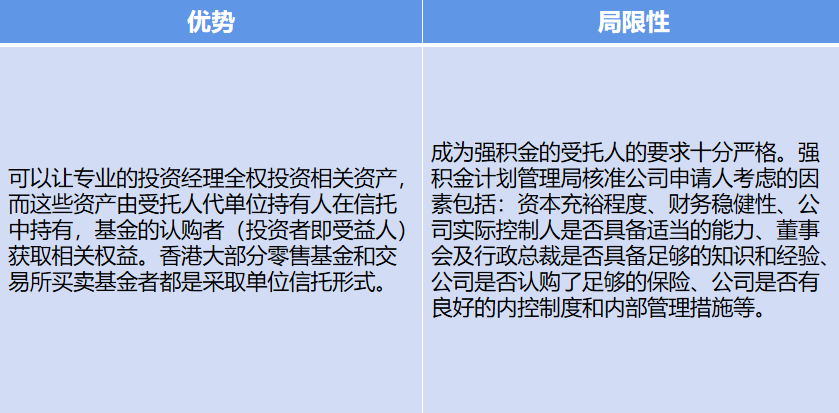

强积金计划发起人可以同时向强积金计划管理局申请注册强积金计划和基金,由强积金计划管理局对强积金计划及基金进行详细审核,重点在于审核基金是否遵循强积金法例,以及强积金计划的成员的权益是否能够在强积金计划和基金投资和管理方案中得到保障。

商业银行与保险公司是强积金计划的主要发起人,其中汇丰银行和Manulife(香港宏利)分别占29.20%和19.10%的基金份额。雇主及雇员可以自由选择任一强积金计划和强积金计划拟投资的基金盂,并可以每个年度调整一次强积金计划和强积金计划拟投资基金的方案。信托架构是香港强积金的主要管理方式。经强积金计划管理局核准,信托架构强积金退休计划中,受托人对强积金承担重大的受信责任,同时也承担退休计划整体的管理工作。

强积金的投资决策由基金经理决定,但受托人负有确保投资决策符合信托契约和相关的法律法规要求的重大责任。此外,强积金管理局核准受托人对强积金计划的营销人员负有监督和管理的责任。

(三)单位信托(基金)

香港市场的证券投资基金、房地产投资基金、ETF等也称作单位信托,是按照信托契约构建的一种集体投资形式,即由很多投资者将资产集中到一起,交由独立的投资经理进行专业管理。

香港最常见的单位信托结构是双方信托契约,从本质上说,信托平台将投资者的资金集中在一起,然后投资到具有特定目标的资产,如中国香港、新兴市场、美国、日本、欧洲市场的股票、债券和基金等。投资经理购买一篮子股票(或其他资产如房地产),然后将这些资产放入一个基金,投资者获得一定数量的基金单位,成为受益人(即基金的单位持有人)。

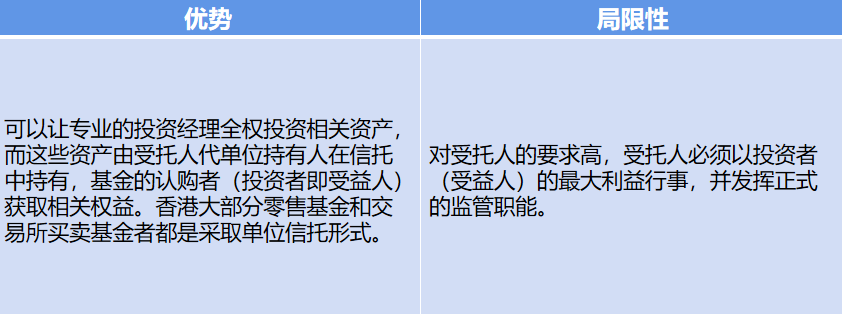

信托结构的好处是,它可以让专业的投资经理全权投资相关资产,而这些资产由受托人代单位持有人在信托中持有,基金的认购者(投资者即受益人)获取相关权益。香港大部分零售基金和交易所买卖基金者都是采取单位信托形式。

(四)慈善信托

在香港,可用作慈善机构的架构有四种,即根据《公司条例》成立的慈善法团(注册公司)、依据《社团条例》成立的慈善社团、慈善信托、专门法规成立的法定组织。

与其他信托以离岸形式为主不同,香港的慈善信托根据香港法律成立。如著名的香港赛马会慈善信托基金就是香港最大的慈善信托之一。

根据香港信托人公会调查,香港一些富裕家族希望得到更多的协助来规划财富管理和慈善信托,尤其是香港富裕家族第二代中一些较少参与家族企业日常经营的人士,他们倾向于设立具有长远公益目标的慈善机构、基金会或信托等。

02

主要从业机构

香港信托主要从业机构包括信托公司、专门的私人银行、商业银行的信托部、律师事务所、家族办公室等。

内地信托业务主要是资金信托,受托人承担资金的投资管理职责。从这一角度来说,香港的信托业务与内地的信托业务完全不同。香港的信托功能定位因信托财产的不同而不同,信托的功能、受托人的要求和资格因信托业务的不同而不同。

单位信托、强积金计划和慈善信托中,受托人的功能是一个法律架构,是该法律架构责任主体,对法律架构的其他参与方的相关职责负有监管、监督责任,并同时还可担任托管人角色。单位信托、强积金计划对受托人申请资格在此类业务相关条例中进行了特别约定。慈善信托受托人资格没有明确限制。

私人信托业务中,受托人的角色更多的是顾问、咨询、服务角色,只要委托人认可,任何未受相关法规禁止的自然人和法人社团都可以成为私人信托业务的受托人。

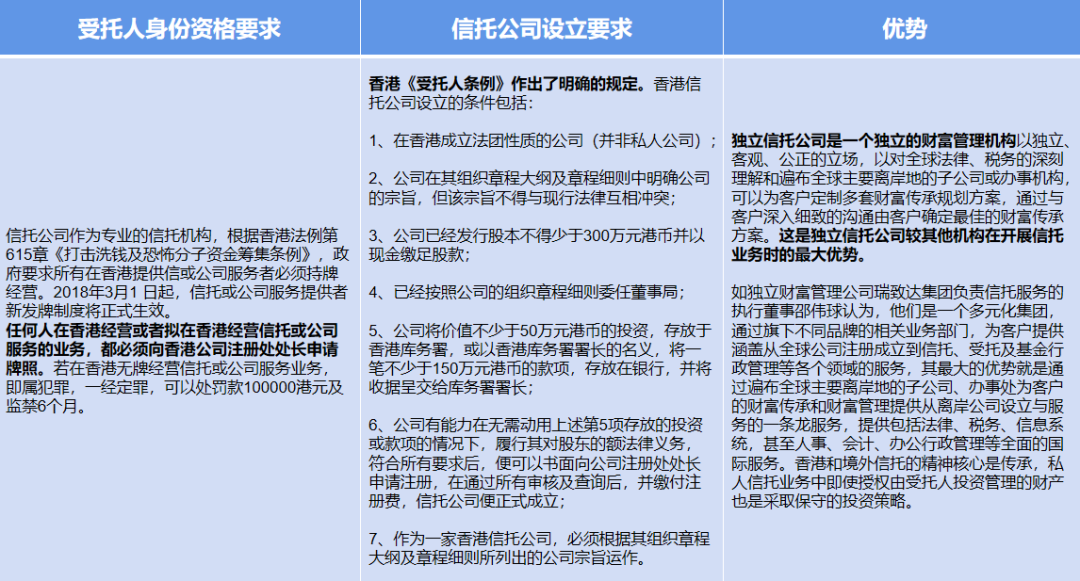

(一)独立信托公司

(二)专业的私人银行

专业的私人银行机构主要来自于欧洲,如瑞士宝盛银行,他们凭借遍布全球主要金融中心的服务网络,与市场上优质的供应商建立良好关系的开放平台,专注于全球高端私人客户财富传承、财富管理,以及相关家族服务。他们提供的服务以客户需求为中心,秉承恒久不变的承诺,为客户提供适当的财富传承规划和理财建议。

据瑞士宝盛银行执行董事陈迎九先生介绍,卓越的品牌、优良的口碑,在准确理解客户内在需求后制作的无微不至的服务方案,以优良声誉与优质的供应商建立良好关系网等,是专门的私人银行在家族信托和私人银行业务中赢得口碑和客户信赖的重要内容。

专业的私人银行也称单一业务型银行,它们没有投行业务、零售业务和中间(经纪)业务,只做私人银行业务。因此,客户不用担心私人银行提供咨询、顾问、财富管理等服务时有利益冲突,或者担心银行体系其他业务出现风险后,客户由私人银行全权受托管理的资产遭受威胁。

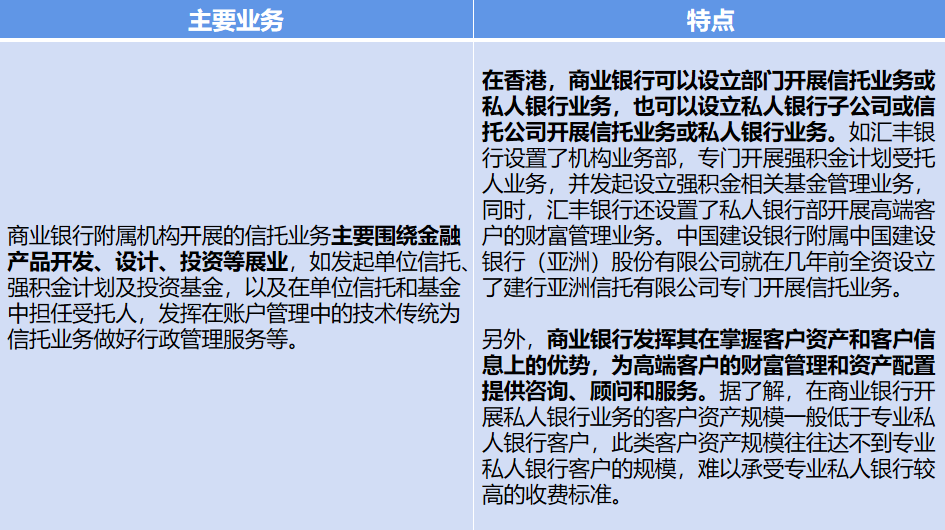

(三)商业银行附属机构

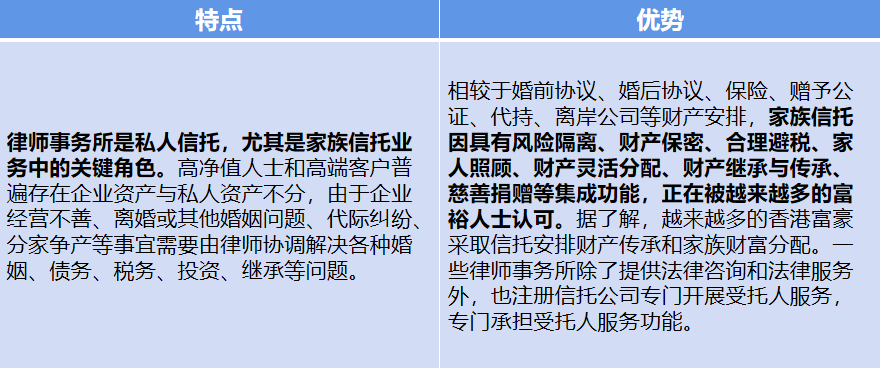

(四)律师事务所等

(五)其他

家族办公室也是信托业务的一类重要机构,但家族办公室一般服务于特高端的富豪,一般而言,通过家族办公室进行财产传承和财产管理业务的财产规模需要在十亿美元以上。除此之外,由于香港对受托人没有特别要求,一些自然人也在特别的家族信托中担任受托。

爱保信作为香港信托牌照及科技服务提供商,旗下拥有丰富境外信托公司搭配信托牌照的珍贵资源,可打包配套出售。截至目前,持有超过70家境外注册信托公司。选择爱保信可快速落地对应牌照,现成的信托公司和牌照直接转让,1个月内即可完成。除此之外,爱保信自主研发的全球唯一的数字化信托SaaS系统,依托信托法律关系和全资产管理两个核心维度打造全新商业形态。

AWSG爱保信是一家集信托、证券、资管、并购、金融科技等业务为一体的综合性开放金融服务平台,以“管理核心资产,定义未来账户”为集团战略,通过“科技赋能、合规赋能、生态赋能、资本赋能”,为上市企业与金融机构提供资本及金融云服务,从产品力、运营力、生态力三维度构建核心竞争力,打造全球开放金融平台。集团总部位于香港,并在新加坡、深圳和北京设有分部,拥有香港信托、证券、基金等金融牌照,团队由资深金融人士和顶尖科技人才组成。